Será obligatorio declarar las criptomonedas a partir de 2024.

Las personas que tengan monedas virtuales y realicen operaciones con ellas deberán declarar dichas transacciones ante Hacienda a partir del 1 de enero de 2024.

Quiénes estarán obligados a declarar las criptomonedas en 2024

Estarán obligadas a declarar las criptomonedas en su Declaración de la Renta:

- Personas y entidades residentes en España.

- Establecimientos permanentes en territorio español de personas o entidades residentes en el extranjero, que proporcionen servicios de cambio entre monedas virtuales y moneda fiduciaria o entre diferentes monedas virtuales, intermedien de cualquier forma en la realización de dichas operaciones o proporcionen servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales.

En estos casos, estarán obligadas a presentar la declaración anual sobre criptomonedas en cuanto a operaciones de adquisición, transmisión, permuta y transferencia de monedas virtuales. También, se deberán declarar los cobros y pagos realizados con criptomonedas.

La información relativa a los saldos deberá incluir, para cada moneda virtual, el tipo de moneda virtual, el número de unidades de moneda virtual a 31 de diciembre y su valoración en euros.

Las primeras declaraciones de criptomonedas se presentarán a partir del 1 de enero de 2024 y se realizarán respecto a las operaciones que se hayan llevado a cabo desde el 25 de abril de 2023.

¿Será necesario declarar las operaciones con monedas virtuales?

Estarán obligadas a presentar una declaración informativa anual en referencia a las operaciones de adquisición, transmisión, permuta y transferencia de monedas virtuales:

- Las personas y entidades residentes en España.

- Los establecimientos permanentes en territorio español de personas o entidades residentes en el extranjero, que proporcionen servicios de cambio entre monedas virtuales y moneda fiduciaria o entre diferentes monedas virtuales, intermedien de cualquier forma en la realización de dichas operaciones o proporcionen servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales.

Deberán proporcionar la siguiente información:

- Nombre y apellidos o razón social o denominación completa.

- Domicilio y NIF de las personas o entidades a quienes correspondan en algún momento del año las monedas virtuales, ya sea como titulares, autorizados o beneficiarios.

- Tipo de moneda virtual y fecha de operación.

- Tipo de unidades de moneda virtual adquirida, transmitida, permutada o transferida.

- Valor en euros por el que se efectúa la operación.

No estarán obligadas a declarar las operaciones con monedas virtuales las personas o entidades cuya actividad se limite al asesoramiento sobre monedas virtuales o a la simple atención de órdenes de cobro y pago en moneda fiduciaria de las personas. Tampoco las entidades que proporcionen servicios de cambio entre monedas virtuales y moneda fiduciaria.

Obligación de declarar las monedas virtuales situadas en el extranjero.

Las personas físicas y jurídicas residentes en territorio español y los establecimientos permanentes en dicho territorio de personas estarán obligados a presentar una declaración informativa anual referente a la totalidad de las monedas virtuales situadas en el extranjero. Esta obligación se extiende a quienes hayan sido titulares, autorizados, o beneficiarios de las citadas monedas virtuales, o hayan tenido poderes de disposición sobre las mismas. También a quienes hayan sido titulares reales en cualquier momento del año al que se refiera la declaración y hubiesen perdido dicha condición a 31 de diciembre de ese año.

La información a suministrar para la declaración de las monedas en el extranjero será:

- Nombre y apellidos o la razón social o denominación completa.

- En su caso, número de identificación fiscal del país de residencia fiscal de la persona o entidad que proporciona servicios para salvaguardar las claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir las monedas virtuales.

- Domicilio o dirección de su sitio web.

- Identificación completa de cada tipo de moneda virtual.

- Saldos de cada tipo de moneda virtual a 31 de diciembre expresados en unidades de moneda virtual y su valoración en euros.

La presentación de la declaración en los años sucesivos solo será obligatoria cuando el saldo conjunto hubiese experimentado un incremento superior a 20.000 euros respecto del que determinó la presentación de la última declaración.

¿Qué modelo habrá que presentar para declarar las criptomonedas y resto de monedas virtuales?

Para declarar las criptomonedas y monedas virtuales se usarán los siguientes modelos:

- Modelo 172: saldo de monedas virtuales.

- Modelo 173: operaciones realizadas.

- Modelo 721: criptomonedas situadas en el extranjero.

Los modelos 172 y 173 se van a centrar en compañías con residencia fiscal en España que participen en el mercado de las criptomonedas. Puede que participen como agencias de intercambio o como monederos virtuales.

El modelo 172 se debe presentar en caso de que haber obtenido un beneficio superior a 1.000 euros como saldo de monedas virtuales.

Con el modelo 173 se recabarán detalles sobre la persona o entidad que ha realizado las operaciones, el tipo de divisa que ha usado y la cantidad que ha obtenido o ha vendido.

Además, la Agencia tributaria ha añadido un nuevo apartado en la declaración de la renta dedicado exclusivamente a la declaración de criptomonedas. Será necesario detallar en las nuevas casillas:

- Transacciones realizadas.

- Valor de las adquisiciones de las criptomonedas.

- Fecha en la que se llevaron a cabo.

De esta manera, se calcularán las pérdidas o las ganancias en el borrador de la Renta.

¿Quién está obligado a presentar el Modelo 721?

A partir de 2024, la Agencia Tributaria va a requerir que se informe sobre el saldo de monedas virtuales ubicadas en el extranjero. En el Modelo 721 será necesario incluir datos personales como el nombre, el NIF o la entidad que custodia las claves, la identificación y los saldos de cada criptomoneda y cuál es su valor en euros.

El RD 249/2023 indica que no será obligatorio informar sobre criptomonedas en el extranjero si el saldo total de todas las criptomonedas a 31 de diciembre (cuantificando su valor en euros) no supera los 50.000 euros.

Además, será necesario declarar todas las actividades que estén relacionadas con las criptomonedas, como la minería.

Multas por no declarar criptomonedas

Las multas por cada criptomoneda no declarada serán de unos 5.000 euros. Esta cuantía podrá ascender hasta mínimo 10.000 euros si aportas una información incompleta, falsa o inexacta.

Si omites en la Renta tus ingresos obtenidos con criptomonedas la multa podría ser de un 26% del importe que no hayas pagado.

IVA deducible y suministros

El Tribunal Económico-Administrativo ha emitido una resolución relativa a la deducción del IVA soportado por los suministros de un inmueble (luz, agua, gas...), que favorece a los contribuyentes...

IVA de bienes y servicios corrientes

Actividad sujeta y no exenta. Los empresarios y profesionales que realizan actividades sujetas y no exentas de IVA pueden deducirse el IVA soportado en la adquisición de bienes y servicios corrientes destinados a la actividad. Apunte. Para ello:

- Deben disponer de la correspondiente factura emitida a su nombre.

- Deben haberla contabilizado en su libro registro de facturas recibidas.

- Y deben destinar dichos activos o servicios de forma exclusiva a su actividad.

Uso exclusivo. En estos casos, los bienes y servicios adquiridos no pueden utilizarse para fines particulares (aunque sea sólo de forma parcial). De lo contrario, el IVA soportado en la adquisición no será deducible en ninguna medida:

- Si un empresario utiliza el móvil tanto en su actividad económica como para fines particulares, no podrá deducirse el IVA.

- Esta regla también es aplicable a los activos que vayan a utilizarse durante más de un año y cuyo valor de adquisición no supere los 3.005,06 euros. ¡Atención! Si un empresario adquiere un ordenador portátil por 1.200 euros más IVA y lo utiliza tanto en su actividad económica como en su ámbito privado, tampoco podrá deducir el IVA en ningún porcentaje.

IVA de bienes de inversión

Utilización parcial. En las adquisiciones de bienes de 3.005,06 euros o más que vayan a utilizarse en la actividad empresarial durante al menos un año (los “bienes de inversión”), los requisitos de deducibilidad son los mismos que los indicados en el supuesto anterior. Apunte. Pero en este caso sí se admite la utilización parcial de dichos bienes para usos particulare s.

En proporción. Si se da ese uso compartido, como regla general, el IVA soportado será deducible en proporción al uso empresarial que se haga del activo . Apunte. Los turismos, ciclomotores y motocicletas tienen un tratamiento especial. Éstos se presumen afectos al desarrollo de la actividad en un 50%, por lo que, de entrada, el IVA soportado puede deducirse en ese porcentaje.

Suministros de la vivienda

Criterio de Hacienda. Según lo indicado, Hacienda viene considerando que, cuando una vivienda es adquirida para ser utilizada tanto para fines particulares como empresariales, el IVA soportado en su adquisición puede deducirse en proporción al uso empresarial (ya que se trata de un bien de inversión). ¡Atención! No obstante, del IVA soportado en los suministros (luz, agua, gas...), al no tratarse éstos de bienes de inversión sino de gastos corrientes, no es posible deducir nada.

TEAC. Pues bien, una reciente resolución del TEAC considera que esto no es correcto, y que el IVA de los suministros también es deducible en proporción al uso empresarial del inmueble :

- Así lo establece de forma expresa la Directiva del IVA comunitaria en el artículo 168 bis.

- Y el derecho comunitario obliga a Hacienda a interpretar la normativa española conforme a lo dispuesto en las directivas comunitarias.

Ejemplo. Así, si un empresario utiliza un 25% de la superficie de su vivienda para su actividad empresarial, podrá deducirse un 25% del IVA soportado al adquirir el inmueble y también un 25% del IVA que soporte por los suministros de dicho inmueble.

fuente

TEAC, 19 de julio de 2023.

El IVA soportado por los suministros de un inmueble (agua, luz, gas...) que es utilizado sólo parcialmente en la actividad empresarial es deducible en proporción al uso empresarial que se haga de dicho inmueble.

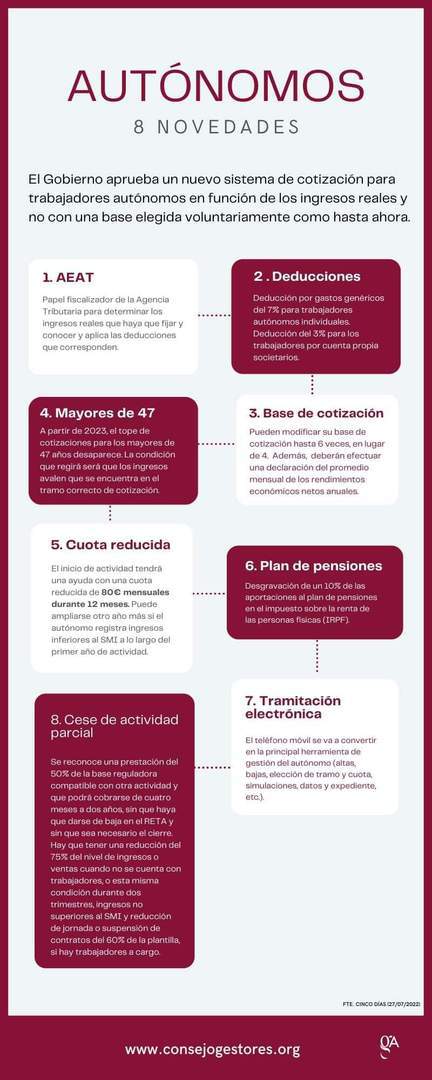

¿Es usted autónomo? Deje en nuestras manos la gestión de sus impuestos y dedíquese a hacer crecer su negocio

¿Es usted español residente en el extranjero y ha vendido un inmueble o tiene uno en propiedad (con o sin alquiler) en territorio español? Le informamos de sus obligaciones fiscales y confeccionamos y presentamos sus impuestos como no residente. Sin necesidad de desplazamientos. 100% de forma telemática.

¿Es usted el arrendador de un local de negocios?

Presentamos trimestralmente el IVA en la agencia tributaria.